「まさか、親が残した実家が原因で、兄弟の縁が切れるなんて…」

相続は突然やってきます。悲しみに暮れる間もなく突きつけられるのが、遺産分割という現実です。

「とりあえず、兄弟みんなで平等に相続しておこうか」

そう軽く考えて、実家を「共有名義」にしてしまった結果、後々、取り返しのつかないトラブルに巻き込まれるケースが後を絶ちません。

その最大の火種となるのが、毎年必ずやってくる**「固定資産税」の支払い**です。

- 「実家に住んでいる長男が払うべきだ」

- 「いや、名義人全員で等分に負担するべきだ」

- 「私は遠方にいて全く使っていないのに、なぜ払わなきゃいけないの?」

それぞれの言い分が衝突し、お盆や正月のたびに気まずい空気が流れる…。

そんな経験はありませんか?

この記事では、共有名義の不動産が抱える最大の法的リスクである「連帯納税義務」の恐怖と、兄弟間の泥沼トラブルを回避するための唯一の現実的な解決策をお伝えします。

知らなかったでは済まされない!共有名義の「連帯納税義務」という罠

まず、大前提として知っておかなければならない法律の知識があります。

共有名義の不動産にかかる固定資産税は、法律(地方税法第10条の2)により、共有者全員が「連帯納税義務(れんたいのうぜいぎむ)」を負うと定められています。

これがどういう意味か、正しく理解している人は意外と少ないのです。

連帯納税義務の法的根拠は、地方税法第10条の2に定められています(※参考:e-Gov法令検索|地方税法 第10条の2)

リンク先:

e-Gov法令検索「地方税法 第10条の二」(該当条文への直接リンク)地方税全体の条文を確認したい場合は、e-Gov法令検索の『地方税法(昭和25年法律第226号)』も参照してください。

リンク先:

e-Gov法令検索「地方税法(昭和25年法律第226号)連帯納税義務の具体的な扱い(共有者・共同事業者ごとの義務の範囲など)は、総務省の『地方税法の施行に関する取扱い(市町村税関係)』で整理されています。

リンク先候補:

総務省「地方税法の施行に関する取扱いについて(市町村税関係)」(PDF・第3節 連帯納税義務等)都道府県税の連帯納税義務の考え方は、『地方税法の施行に関する取扱いについて(道府県税関係)』でも同様に解説されています。

リンク先:

総務省「地方税法の施行に関する取扱いについて(道府県税関係)」相続により土地や家屋を複数人で共有している場合、固定資産税・都市計画税は共有者全員が連帯して納税する義務を負います(※参考:東京都主税局『相続があったとき』)。

リンク先:

東京都主税局「相続があったとき|シーンから調べる」法定相続人全員が連帯して納税義務を負うケースについては、『現所有者申告のご案内』にも説明があります。

リンク先:

東京都主税局「現所有者申告のご案内」

「自分の持ち分だけ払えばいい」は通用しない

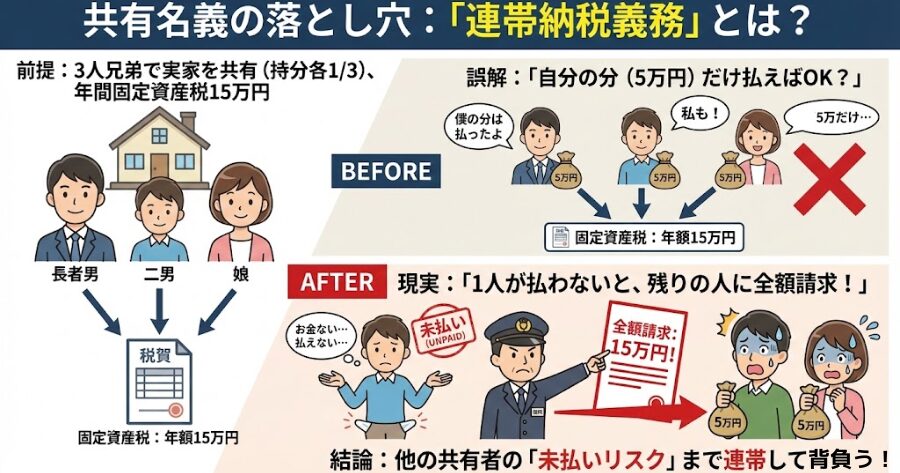

例えば、3人兄弟で実家を「3分の1ずつ」共有相続したとします。

年間の固定資産税が15万円だった場合、「自分は5万円だけ払えば義務完了」と考えていませんか?

それは大きな間違いです。

連帯納税義務とは、「共有者全員が、税額の全額(15万円)について支払う責任を負う」という意味です。

極端な話、もし他の兄弟2人が経済的に困窮して税金を払えなくなったり、支払いを拒否して行方をくらませたりした場合、役所はあなた一人に対して「全額15万円を払いなさい」と請求することができるのです。

「そんな理不尽な!」と思うかもしれませんが、これが法律です。

共有名義でいる限り、あなたは他の共有者の「税金未払いリスク」まで一生背負い続けることになるのです。

【実録】共有名義が引き裂いた家族の絆

これは、私が実際にご相談を受けた、あるご家族の事例です。

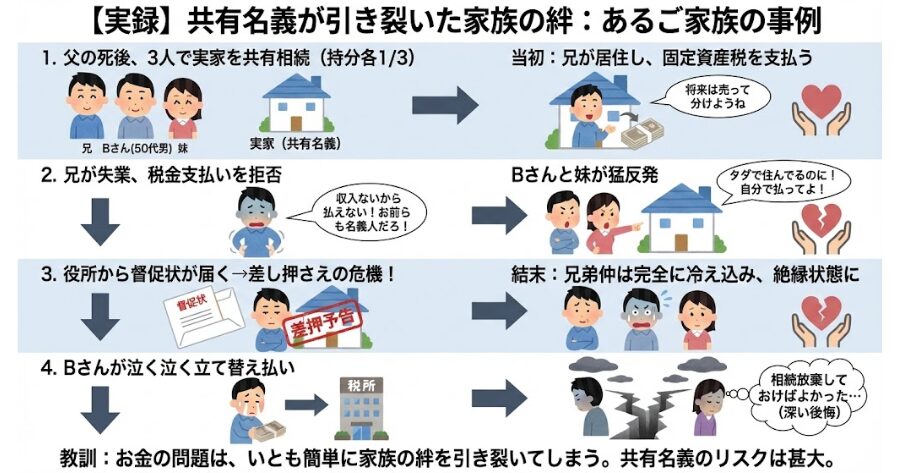

50代のBさんは、亡くなった父の実家を、兄と妹との3人で共有相続しました。

当初は「将来的に売却して現金を分けよう」と話していましたが、実家には独身の兄がそのまま住み続けることになりました。

最初の数年は、兄が固定資産税を払っていました。

しかし、兄が失業したことをきっかけに、「俺は収入がないから払えない。お前たちも名義人なんだから払ってくれ」と言い出したのです。

Bさんと妹は猛反発しました。「兄さんは家賃も払わずにタダで住んでいるじゃないか!税金くらい自分で払ってよ!」

しかし兄は聞く耳を持ちません。

そうこうしているうちに、役所から督促状が届き始めました。

このままでは実家が差し押さえられてしまいます。

結局、真面目な性格のBさんが、泣く泣く兄の分まで税金を立て替えて支払うことになりました。

それ以来、兄弟仲は完全に冷え込み、Bさんは「こんなことになるなら、相続放棄しておけばよかった…」と深く後悔しています。

お金の問題は、いとも簡単に家族の絆を引き裂いてしまうのです。

泥沼から抜け出すための、現実的な選択肢

では、こうした「共有名義地獄」から抜け出すにはどうすれば良いのでしょうか。

話し合いで解決(誰か一人が買い取る、全員で合意して売却する)できれば理想ですが、すでに税金で揉めている状態では、冷静な話し合いなど不可能なケースがほとんどです。

そこで、最も現実的で、あなた自身が精神的な自由を手に入れるための方法をご紹介します。

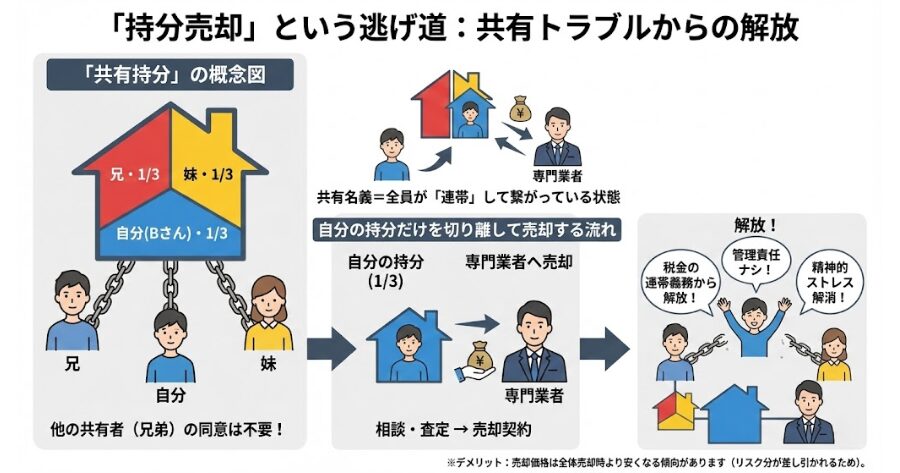

それは、「自分の共有持分(もちぶん)だけを売却する」という方法です。

意外と知られていない「持分売却」という逃げ道

多くの人が誤解していますが、共有名義の不動産であっても、「自分の持分」だけであれば、他の共有者(兄弟)の同意や許可なく、自由に売却することができます。

例えば、先ほどの3分の1の持分を持っているBさんの場合、兄や妹に一切相談することなく、自分の「3分の1の権利」だけを第三者に売却して、共有関係から離脱することが可能なのです。

ただし、一つだけ知っておくべきデメリットがあります。それは、持分のみの売却価格は、不動産全体を売却した場合の価格と比べて、どうしても安くなってしまう傾向がある点です。

買い取る側(不動産会社)からすれば、他の見ず知らずの共有者と関わるリスクを背負うことになるため、そのリスク分が価格から差し引かれるからです。

それでも、「将来にわたる税金の支払い」や「親族間トラブルのストレス」から今すぐ解放されるメリットは計り知れません。経済的な損得以上に、精神的な自由を手に入れる価値は十分にあるはずです。

売却してしまえば、その時点からあなたは固定資産税の連帯納税義務から解放されます。実家の管理責任もなくなります。

何より、「いつまた税金の請求が来るか」という精神的なストレスから完全に解放されるのです。

まとめ:お金の切れ目が縁の切れ目になる前に

親が残してくれた実家だからこそ、兄弟仲良く守っていきたい。

その気持ちは痛いほど分かります。

しかし、現実は残酷です。使っていない不動産は、ただお金を食いつぶす「負債」となり、共有名義という複雑な権利関係は、将来にわたって火種を残し続けます。

もし今、あなたが固定資産税の負担に不公平感を感じていたり、兄弟間での話し合いに限界を感じているなら、これ以上問題を先送りにしてはいけません。

事態がさらに悪化して絶縁状態になる前に、「自分の持分を手放す」という選択肢を検討してみてください。

「でも、実家の権利の一部なんて、誰が買ってくれるの?」

そう思われるかもしれません。しかし、世の中には「共有持分」を専門に買い取ってくれる不動産会社が存在します。

彼らは、複雑な権利関係を調整するプロフェッショナルです。

以下の記事では、一般にはあまり知られていない「共有持分の売却方法」や、安心して相談できる専門業者の選び方について、詳しく解説しています。

あなた自身の生活と、心の平穏を守るための第一歩を、ぜひ踏み出してください。

▶▶▶【無料】共有持分だけの買取査定を依頼する(ブリリアント社のリンク)

※ 秘密厳守。最短即日で現金化も可能。

コメント